Živnostníkov na Slovensku môžeme označiť aj ako fyzické osoby – podnikateľov. V porovnaní s právnickými osobami, teda napríklad akciovými spoločnosťami, či spoločnosťami s ručeným obmedzením, majú o čosi menej povinností a sprievodnej byrokracie. To však neznamená, že sa vyhnú napríklad vedeniu účtovníctva či podávaniu daňových priznaní.

Aké má živnostník (resp. SZČO) na Slovensku povinnosti? V tomto texte si opíšeme tie hlavné, pričom dôraz budeme klásť na daňovo-odvodovú sféru a účtovníctvo.

Patríte medzi SZČO s väčším množstvom faktúr a klientov? Ak potrebujete účtovníka v Bratislave, ďalej už hľadať nemusíte – my v Necto vám radi pomôžeme so všetkými povinnosťami, ktoré máte v daňovej oblasti.

1. Vystavovanie a evidencia faktúr/účtovných dokladov

Ak pracujete formou živnosti, resp. ako iná SZČO, váš hlavný zdroj príjmu je poskytovanie služieb, resp. predávanie výrobkov klientom. Dokladom o tejto transakcii je buď faktúra, alebo pokladničný doklad.

Nie je žiadnym tajomstvom, že práca a najmä pláca “na ruku bez dokladu” je na Slovensku nelegálna. Každý jeden príjem na účet živnostníka, bez ohľadu na to, či ide o predanú službu alebo produkt, musí byť doložený účtovným, resp. v staršej terminológii tzv. daňovým dokladom. Je to dôležité nielen z pohľadu vedenia účtovníctva a prehľadov, ale predovšetkým kvôli zákonu.

Najčastejšou formou takéhoto dokladu je práve faktúra, ale napríklad pri prijatí platby od klienta v hotovosti môže mať podobu pokladničného dokladu.

V oboch prípadoch je živnostník nielen dodržať ich formálne aspekty (meno a názov poskytovateľa/predajcu, označenie dokladu, IČO, DIČ, dátum vystavenia, názov položky, cena, prípadne aj daň), ale ich aj pre potreby vedenia účtovníctva a prípadnej kontroly zo strany úradov evidovať a archivovať. Práve v našom článku Aké povinné náležitosti musia obsahovať vaše faktúry? sa dozviete všetko potrebné o náležitostiach faktúr.

2. Evidencia príjmov a výdavkov

S predošlým bodom úzko súvisí aj tento. A to – živnostník, ako ktorýkoľvek iný podnikateľ, si musí viesť evidenciu všetkých svojich príjmov a výdavkov. Okrem toho, že mu túto povinnosť udeľuje zákon (najmä s ohľadom na výpočet vašej daňovej povinnosti), ide tiež o mimoriadne užitočný prehľad, vďaka ktorému môže rýchlo zistiť, ako na tom je jeho podnikanie.

V praxi môže mať tento prehľad podobu buď daňovej evidencie, alebo je o čosi komplexnejší v sústave jednoduchého účtovníctva.

Daňová evidencia môže mať aj formu jednoduchej excelovskej tabuľky, do ktorej zapisujete všetky vaše príjmy a výdavky – či už v hotovosti alebo na bankovom účte. Základ dane z príjmov ovplyvňujú len zdaniteľné príjmy, najčastejšie z predaja služieb a produktov. Pokiaľ ide o výdavky, zaznamenávate iba daňovo uznateľné výdavky.

Ak si však uplatňujete výdavky percentom z príjmov (tzv. paušálne výdavky), tak v daňovej evidencii uvádzate iba príjmy. Pomôžme si definíciou z webu Finančnej správy:

Daňovník, ktorý uplatňuje výdavky percentom z príjmov, je povinný viesť len evidenciu o príjmoch v časovom slede v členení potrebnom na zistenie základu dane (čiastkového základu dane) vrátane prijatých dokladov, ktoré spĺňajú náležitosti účtovných dokladov a ďalej evidenciu o zásobách a pohľadávkach. Evidenciu o záväzkoch nevedie.

Živnostník sa tiež môže rozhodnúť pre vedenie účtovníctva, najčastejšie v sústave jednoduchého účtovníctva. Ide však o čosi zložitejší proces, ako je daňová evidencia. Ak sa preňho rozhodnete, najlepšie urobíte, ak ho zveríte do rúk fundovanej účtovníckej firme – radi vám s tým pomôžeme aj my.

TIP: Prečítajte si aj Podnikatelia, ako si vybrať medzi jednoduchým a podvojným účtovníctvom?

3. Plnenie daňových a odvodových povinností

Popri podnikaní si musí živnostník, samozrejme, plniť aj svoje daňové a odvodové povinnosti. Pozor, nikto vás neupozorní na to, že je čas zaplatiť daň. Na termíny si musíte dať obzvlášť pozor, lebo z úradu vám príde keď-tak až informácia o sankciách za omeškanie či nesplnenie povinností.

Začnime položkou, ktorá sa týka každého živnostníka a SZČO – odvody v roku 2023:

- sociálne poistenie (tzv. odvody do Sociálnej poisťovne) – neplatí SZČO prvý rok po založení živnosti, akonáhle mu vznikne táto povinnosť, Sociálna poisťovňa mu pošle výmer. V roku 2023 sú minimálne sociálne odvody vo výške 200,72 eur. Sú splatné vždy do 8. dňa nasledujúceho mesiaca, čiže poistné je splatné vždy za mesiac pozadu.

- zdravotné poistenie (teda zdravotné odvody) – je povinná platiť každý SZČO už od založenia živnosti. V roku 2023 je ich minimálna výška stanovená sumou 84,77 eur, rovnako sú splatné do 8. dňa nasledujúceho mesiaca za mesiac aktuálny. Platbu uhrádza SZČO na účet svojej zdravotnej poisťovne so špecifickým variabilným symbolom.

Odvody SZČO v roku 2023 však nie sú jedinou “výdavkovou” povinnosťou, na ktorú musí živnostník myslieť. V závislosti od niekoľkých faktorov môže mať aj rozličné daňové povinnosti, konkrétne:

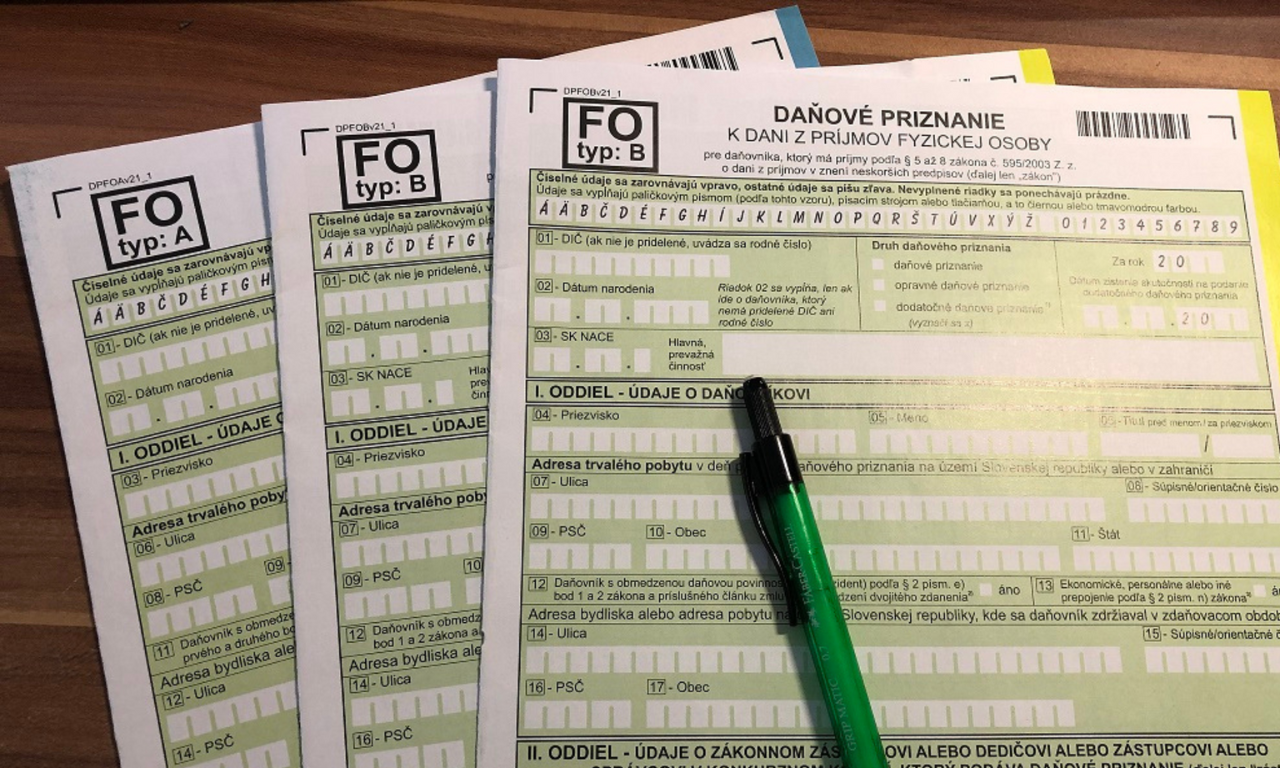

- každá SZČO je povinná platiť daň z príjmu musí si po konci daňového roka podať si takzvané daňové priznanie živnostníka, správne nazývané Daňové priznanie k dani z príjmov fyzických osôb typu B (skrátene DPFOB), ktorému sa viac venujeme v ďalšom bode článku.

- ak živnostník používa na výkon svojej podnikateľskej činnosti motorové vozidlo, je povinný podať Daňové priznanie k dani z motorových vozidiel.

- ak je živnostník platcom DPH, podáva si daj Daňové priznanie k dani z pridanej hodnoty.

4. Daňové priznanie živnostníka

Vráťme sa k najdôležitejšej daňovej povinnosti živnostníka – uhradiť daň z príjmu. Tá môže mať až tri rôzne sadzby:

- 15% – ak príjmy SZČO za zdaňovacie obdobie (kalendárny rok) nepresiahli sumu 49 790 €,

- 19% z tej časti základu dane, ktorá nepresiahne sumu 37 981,94 €, ak príjmy SZČO za zdaňovacie obdobie presiahli sumu 49 790 €,

- 25% z tej časti základu dane, ktorá presiahne sumu 37 981,94 €, ak príjmy SZČO za zdaňovacie obdobie presiahli sumu 49 790 €.

Výšku dane SZČO zistí pri podávaní tzv. daňového priznania živnostníka. Ako sme uviedli už vyššie, ide o takzvané daňové priznanie typu B, plným názvom Daňové priznanie k dani z príjmu fyzických osôb typ B.

Štandardný termín na jeho podanie je do 31. marca roku nasledujúceho po ukončenom zdaňovacom období (napríklad daňové priznanie živnostníka za rok 2022 má SZČO povinnosť podať do 31. marca 2023). Živnostník môže tiež požiadať o odklad termínu na podanie do 30. júna. Ak mal za predmetné zdaňovacie obdobie aj príjmy zo zahraničia, môže požiadať o odklad až do 30. septembra.

V daňovom priznaní živnostníka si SZČO môže vybrať, či si uplatní reálne (preukázateľné) výdavky, alebo výdavky percentom z príjmu (tzv. paušálne výdavky).

S uplatnením oboch druhov vám veľmi radi pomôžeme a ak sa v problematike neorientujete, rozhodne vám neodporúčame skúšať to na vlastnú päsť. Ak hľadáte účtovníka v Bratislave – bez ohľadu na to, či ste živnostníkom prvý rok alebo už dlhšie – sme vám k dispozícii.

5. Uchovávanie a archivácia dokladov

V neposlednom rade má živnostník/SZČO aj povinnosti uchovávať a archivovať isté druhy dokladov. Žiaľ, toto je niečo, na čo mnoho malých podnikateľov zabúda alebo nedbá – bločky po čase vyhodia a potom majú problém pri podávaní daňového priznania, alebo kontrole zo strany úradov.

Existujú rôzne druhy dokladov a rôzne dĺžky povinností ich archivácie. Poďme sa na nich pozrieť.

Ak ste “klasickým” živnostníkom, neplatíte DPH, nezamestnávate zamestnancov a nevediete účtovníctvo (teda vediete daňovú evidenciu), máte povinnosť archivovať daňové doklady 5 rokov od konca roka, v ktorom vám vznikla povinnosť podať si daňové priznanie. Napríklad všetky faktúry za rok 2023 uchovávate až do roku 2029.

Ak už spĺňate jednu z vyššie uvedených podmienok – ste platcom DPH, zamestnávate ľudí, alebo vediete účtovníctvo – lehota na archiváciu sa vám predlžuje na 10 rokov. Týka sa však iba dokladov a záznamov o DPH, ale aj všetkých účtovných dokladov (účtovná závierka, výročná správa, účtovné knihy a podobne).

Z hľadiska spôsobu archivácie je čoraz populárnejšia (a efektívnejšia) elektronická archivácia, na ktorú prejdete po digitalizácii účtovníctva.

Dávajte si pozor, aby ste dodržali všetky potrebné lehoty na archiváciu, v prípade ich nedodržania vám hrozí zo strany úradov pokuta vo výške od 100 až do 100 000 eur.

Rozumieme, že zapamätať si a splniť si všetky povinnosti živnostníka môže byť náročné, najmä ak máte živnosť prvý rok. Termínov, sadzieb a lehôt je veľa. Aj z tohto dôvodu môže pre vás byť najlepšou voľbou zveriť vedenie účtovníctva, alebo vykonávanie daňových a účtovných povinností odborníkom.

Naša účtovnícka firma – Necto – ponúka komplexné služby už od roku 2010. Sme pripravení na seba prevziať vaše účtovníctvo, dane aj mzdovú agendu. Pri spolupráci s nami vám neunikne žiadna povinnosť, daňové priznanie živnostníka za vás podáme včas a so všetkým, čo k tomu patrí. Pomôžeme vám posunúť váš biznis na vyššiu úroveň.

Vy podnikáte, my účtujeme.